アンケートモニターは副業になる?副業がばれるきっかけや確定申告の条件を解説

更新日:2024年4月22日

「アンケートモニターって副業になるの?」

「副業禁止の会社に勤めてるけど、アンケートモニターで副業してたら周りにばれる?」

「アンケートモニターの収入がある場合はどうしたらいいの?」

誰でも簡単に取り組める副業として人気のアンケートモニターですが、上記のような疑問を持っている方も多いのではないでしょうか。

この記事では、以下のポイントについて説明します。

- アンケートモニターは副業にあたるのか

- アンケートモニターの副業が周りにばれるきっかけ

- アンケートモニターの収入を確定申告する際の条件

- 確定申告に関する相談先

- おすすめのアンケートモニターサイト

アンケートモニターを副業で始めたいと考えている方は、ぜひ参考にしてください。

アンケートモニターは副業になる!収入は課税対象

副業について明確な定義はありませんが、基本的に副業は「本業以外で収入を得ること」を指します。

つまり、アンケートモニターで収入を得た場合は副業あつかいになるということ。

収入は課税対象になるので、所得税と住民税の納税義務が発生します。

ですが、所得税は収入がある方全員が納税対象になるわけではありません。

また、住民税の規定は所得税とは異なるため、しっかり確認しておきましょう。

所得税と住民税の納税が必要になる条件については後述します。

アンケートモニターの副業が周りにばれるきっかけって?

ここでは、アンケートモニターの副業が周囲にばれるきっかけについて説明します。

結論をいえば、副業が絶対にばれない方法はありません。

収入を得た記録は残りますし、思いがけないところからばれることもあるでしょう。

ひとつずつ紹介します。

会社に届く住民税の通知書でばれる

住民税とは、市区町村が行う行政サービスにかかる費用をまかなう目的で、その地域の住人に課される地方税です。

住民税は前年の所得をベースにして市区町村が計算し、金額が決まると本業の会社に通知されます。

副業により所得が増えると納めるべき住民税も増えますが、本業の所得が大幅に変わることはなかなかありませんよね。

そのため、住民税が増えていると「他に収入があるのでは」と疑われるきっかけになります。

住民税の徴収方法には「特別徴収」と「普通徴収」があります。

- 特別徴収

会社や雇用主が労働者の給与から住民税を天引きし代理で納付する方法。通知書は会社に届く。

- 普通徴収

自分で住民税を納付する方法。

通知書は納税者の自宅に届く。

基本的に、住民税の徴収方法は自分で選べます。

そのため、副業分の徴収方法を「普通徴収」にすれば通知書は自宅に届くので「会社にばれずに副業ができるのでは?」と考える人もいるかもしれません。

しかし、自治体によっては徴収方法の選択ができなかったり、対応を忘れたりする可能性もあります。

絶対にばれない方法とは言えません。

スマホやパソコンの履歴でばれる

アンケートモニターはスキマ時間を使ってできるので、仕事の休憩時間を使って取り組む方もいるでしょう。

その場合、以下のようなケースで周囲に副業がばれる可能性が考えられます。

- スマホでアンケート回答画面を開いたまま席を立ち、その間に画面を見られて副業がばれる

- 会社のパソコンを副業に使っていたため履歴からばれる

本業に支障が出るような副業の取り組み方は、就業規則に反する場合があるので要注意です。

ついしゃべってしまってばれる

普段は気を付けていても、会社の飲み会の席などで気が緩んだときについしゃべってしまうということもあるでしょう。

同席者から自分の上司に連絡が行ってしまうケースも考えられます。

たとえ自分が話さなかったとしても、家族や関係が近い人が誰かに話すことでめぐりめぐって副業をしていることがばれることも。

「人の口に戸は立てられない」という言葉どおり、噂や人づてでばれる可能性もあると考えましょう。

自分の行動の変化がきっかけでばれる

副業を始めたことで自分の行動が変わり、周りの人に怪しまれて副業がばれることもあるかもしれません。

例えば、以下のようなケースが考えられます。

- お金に余裕ができて金銭感覚が変わった

- 仕事の休憩時間にずっとスマホを触るようになった

- 睡眠時間を削って副業していたため本業に支障が出た

自分では何も変わっていないつもりでも、ちょっとしたことがきっかけでばれる可能性もありますよ。

本業の就業規則に従ったうえで副業に取り組むのが鉄則

「会社にバレないように副業をすればいい」という考え方は危険です。

国は「働き方改革」の一環として副業を促進しており、副業を解禁する会社が増えているのは事実。

しかし、職種によっては副業が禁止されていたり、副業を解禁するにしても一定の条件が定められていたり、会社によって対応は異なります。

国が公表している「副業・兼業の促進に関するガイドライン」によれば、原則的に労働者は副業ができるとしつつも、以下のような場合に会社は副業の制限ができるとしています。

- 労務提供上の支障がある場合

- 業務上の秘密が漏洩する場合

- 競業により自社の利益が害される場合

- 自社の名誉や信用を損なう行為や信頼関係を破壊する行為がある場合

ほかにも、労働者の健康保護の観点から副業に充てる時間制限を設ける、本業のスキルアップにつながる業務のみ副業可能とする、など、会社独自の制限を設けている場合もあります。

自分が勤める会社では副業が解禁されているのか、副業をできる条件はなにか、条件の中でアンケートモニターができるのか、ひとつずつ確認する必要があります。

会社の就業規則を守らずに副業をした場合は、ペナルティを受ける可能性も。

本業の就業規則に従ったうえで、副業に取り組みましょう。

アンケートモニターで得た収入の報告は「確定申告」で

「確定申告」とは、1年間の所得を税務署に報告し、納めなくてはいけない税金を申告し納税する手続きのことです。

本業の会社から給与を受け取っている場合は、勤め先の会社が「年末調整」により1年間の所得を計算し、正確な納税金額を計算してくれます。

しかし、副業で収入がある場合は自ら「確定申告」をして正確な所得を申請しなくてはいけません。

ここでは「アンケートモニターで得た収入の確定申告」に必要な知識について説明します。

「収入」と「所得」の違い、「経費」のポイントを理解しよう

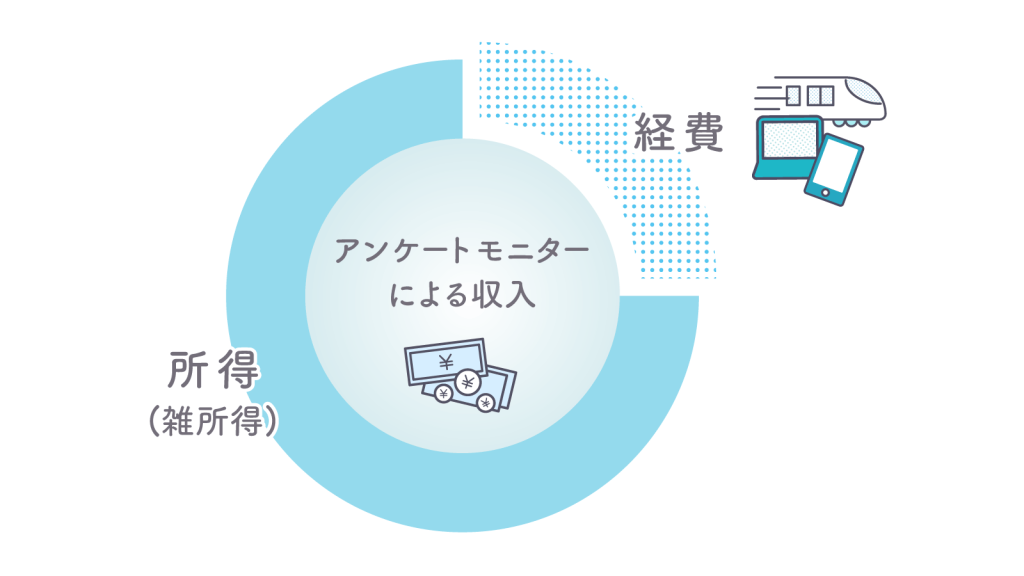

国が定める所得は10種類に分類されていますが、アンケートモニターによる収入はそのうちの「雑所得」にあたります。

ただし、アンケートモニターで得た収入のすべてが課税対象となるわけではない点に注意が必要です。

課税対象になるのは「アンケートモニターによる収入」から「経費」を引いた金額である「所得(雑所得)」です。例えば、アンケートモニターによる収入が年間20万円、経費が5万円だった場合、雑所得は15万円になります。

| アンケートモニターによる収入 | |

| 経費 | 所得(雑所得) |

ここで注目すべきポイントは経費です。

経費に計上できるものは、アンケートモニターを進めるうえで発生した費用のみ。

なんでもかんでも経費にできるわけではありません。

アンケートモニターの場合は、主に以下の項目が経費にあたります。

- スマホやパソコンの購入代金

- インターネットのプロバイダー料金

- 通信費

- 電気代

- 覆面調査や座談会の会場までの交通費(自費で支払った場合)

交通費以外は、費用の一部を経費にできます。

例えば、アンケートモニターをパソコンで回答する場合には電気代がかかりますが、月の電気代全てをアンケートモニターに費やしているわけではないので、電気代の全額をアンケートモニターの経費にすることはできません。

月の電気代のうち、どのくらいの割合をアンケートモニターで使ったかを考えて、経費に計上しましょう。

アンケートモニターの副業で確定申告が必要となるケース

本業のほかにアンケートモニターによる収入がある場合の確定申告について、理解しておくべきポイントは以下の3つです。

収入があるのに必要な申告をしない場合は脱税になり、「無申告課税」などの罰則が課せられます。

下記のポイントを確認し、対象となる方は必ず申告しましょう。

「本業以外の所得が年間で20万円を超えた方」は確定申告が必要

ここで注意が必要なのは「本業以外の所得」に関する部分です。

下記のとおり所得には10種類あり、本業からの所得は「1.給与所得」「2.退職所得」に該当します。

つまり「本業以外の所得」である「給与所得と退職所得以外の8つの所得」の合計が20万円を超えた場合に確定申告が必要になります。

- 給与所得

- 退職所得

- 事業所得

- 不動産所得

- 利子所得

- 配当所得

- 譲渡所得

- 一時所得

- 山林所得

- 雑所得

「10.雑所得」はほかの9つの所得に該当しない所得が含まれるため、アンケートモニターによる収入以外も雑所得にあたります。

国税庁のホームページでは、雑所得の例として以下が記載されています。

| 公的年金等 | 国民年金、厚生年金、恩給、確定給付企業年金、確定拠出企業年金、一定の外国年金など |

| その他 | 原稿料、講演料、印税、放送出演料、貸金の利子、生命保険の年金(個人年金保険)、互助年金など |

アンケートモニター以外にも副業をしていて、原稿料などの収入がある方は合計金額に注意しましょう。

また、近年は働き方が多様化しているため、上記以外の収入でも雑所得に該当する場合があります。

判断に迷ったときは、税務署や税理士に相談しましょう。

「本業以外の所得が年間で20万円を超えない方」は確定申告は不要だが住民税の申告が必要

所得税と違い、住民税は所得の金額に関わらず申告が必要です。

住民税の徴収は市区町村の役場が担当します。

確定申告をすると所得の情報が市区町村の役場に伝わり住民税の税額を計算してくれますが、確定申告をしない場合は自分で住民税の申告をする必要があります。

詳細については役場に相談してみましょう。

控除を目的に確定申告する場合は所得が20万円以下でも申告が必要

本業の会社で年末調整を行っていても、以下の控除を申請する場合には年末調整のほかに自分で確定申告をする必要があります。

- 医療費控除

- 寄付金控除

- 雑損控除

- (初年度のみ)住宅借入金等特別控除

確定申告書に副業の収入を記入する欄があるので、漏れなく記入しましょう。

上記の控除のほか、ふるさと納税を利用している方も同様に確定申告が必要です。

確定申告で悩んだときの相談先

「自分の場合は確定申告が必要なのかな」「確定申告のやり方がよくわからない」という方は、専門家に相談しましょう。

ここでは、確定申告や税務の相談に応じてくれる機関を紹介します。

無料で相談できる方法もあるので、しっかり確認しましょう。

税務署に相談する

税務署では、確定申告などの相談に無料で応じてもらえます。

確定申告が初めてという方も、気軽に相談できますね。

確定申告の時期には確定申告無料相談会が開かれていますし、確定申告の時期以外でももちろん相談は可能。

いずれにしても相談には事前の電話予約が必要となる場合もあるので、事前に税務署に問い合わせてみましょう。

自分の住所を管轄している税務署がわからないという方は、以下のサイトから検索できますよ。

税理士に相談する

税理士への相談は基本的に有料ですが、初めて確定申告の相談をする場合にはハードルが高いですよね。

以下のような方法であれば、無料で相談に乗ってもらえる可能性があります。

①確定申告無料相談会に参加する

確定申告の時期に開催される確定申告無料相談会は、税理士会と税務署が共同で開催します。

期間中は税理士が待機する日もあるので、都合が合えば税理士に相談できます。

開催日などの詳細は税務署に確認しましょう。

②税理士会の無料相談会に参加する

税理士会では税理士記念日(2月23日)を中心に無料税務相談会を実施しています。

税理士会は全国に15カ所あるので、詳細については自分の住んでいる地域を管轄する税理士会に確認してみましょう。

③税務相談室を利用する(電話相談)

日本税理士会連合会では、公益財団法人日本税務研究センター、全国税理士共栄会と連携して、電話での税務相談を受け付けています。

一般納税者も対象となり、相談料は無料。

受付日時などの詳しい情報は、下記の日本税務研究センターのホームページで確認してください。

参考:税務相談室のご利用案内|公益財団法人日本税務研究センター

税理士以外の人が税務相談に応じるのは違法

「わざわざ税務署や税理士に聞くのは面倒だからSNSで質問しよう」「確定申告に慣れているフリーランスの友人に教えてもらおう」と思った方は要注意です。

税理士ではない人が税務相談に応じることは法律で禁じられており、懲役刑または罰金刑が課される恐れがあります。

具体的な税務相談の内容としては、以下があげられます。

- 個人の具体的な税の相談

- 確定申告の手伝い

- 節税の相談

- 具体的な納付税額

- 税務署類の作成

税務相談に応じた人にペナルティがあるだけではなく、相談を持ちかけた方も申告ミスなどにつながる可能性があります。

しかるべき機関で相談しましょう。

アンケートモニターサイトなら「リサーチパネル」がおすすめ

運営会社の健全性、サイトの運用歴、個人情報保護への取り組み、モニター案件の豊富さ、交換できる報酬の選択肢の多さなど、総合的に考慮して最もおすすめなのが「リサーチパネル」です。

株式上場したグループ会社が運営しており、設立から15年以上も続いている業界大手のサイトで、会員数は170万人以上と多くの方に支持されています。

個人情報保護の取り組みもしっかりしているので、情報漏えいなどの心配もありません。

ポイントの交換先も、現金、電子マネー、ギフト券、マイレージ、仮想通貨、グルメ商品など選択肢が多彩。

楽しみながら副業に取り組めますよ。

アンケートモニターサイトを探している方に、ぜひ利用してほしいサイトです。

まとめ|正しく申告・納税し、アンケートモニターを楽しもう

今回は、アンケートモニターの副業について以下の点を説明しました。

- アンケートモニターは副業にあたるのか

- アンケートモニターの副業が周りにばれるきっかけ

- アンケートモニターの収入を確定申告する際の条件

- 確定申告に関する相談先

- おすすめのアンケートモニターサイト

こつこつポイントをためて好きな報酬と交換したり、新商品をお得に試せたりと、アンケートモニターは楽しみながらできる副業です。

「いつか会社にばれるかも」と思いながら副業をしても、全く楽しくないですよね。

繰り返しになりますが、絶対に副業がバレない方法はありません。

この記事を参考に、本業の就業規則を確認し、副業で収入を得た場合は必要に応じて申告しましょう。